Credit Default Swaps (CDS): cosa sono? Quali sono i vantaggi e da quali rischi proteggono? Scopriamolo in questa guida.

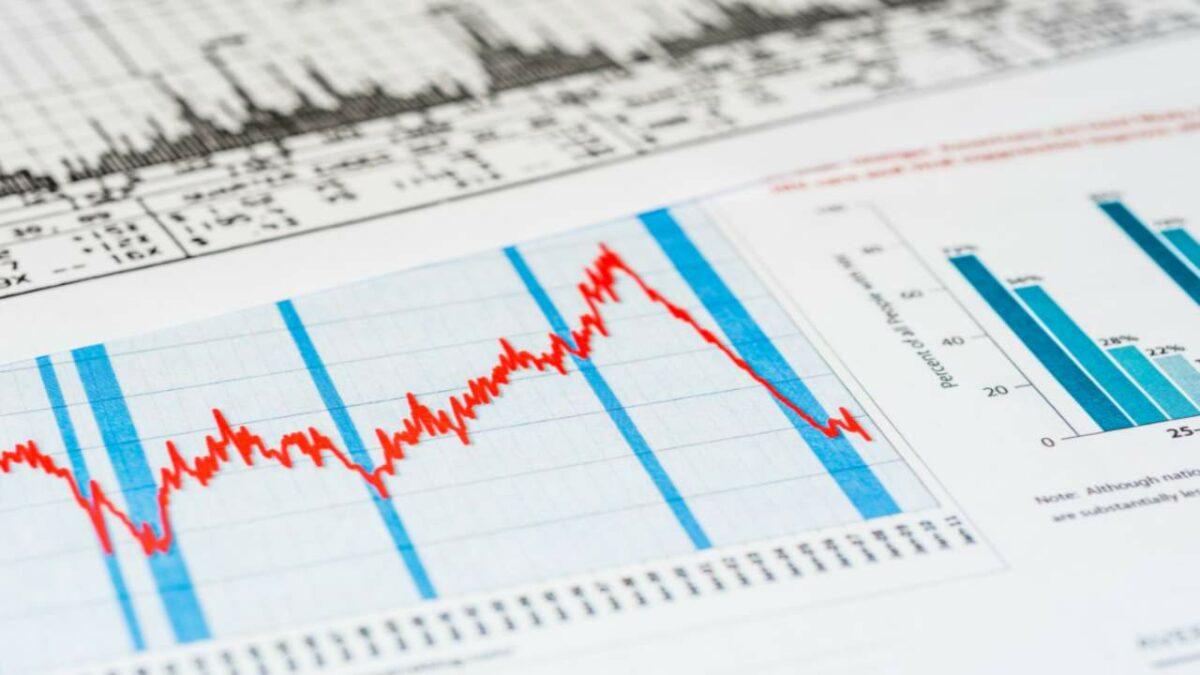

I Credit Default Swaps (CDS) sono titoli che permettono di coprire il rischio default da soggetti emittenti sul mercato a reddito fisso. Con i CDS si ha un trasferimento del rischio creditizio dal detentore dei titoli obbligazionari al soggetto che emette i titoli assicurativi. L’emittente si impegna al versamento del valore dell’obbligazione garantita alla controparte al verificarsi dell’evento creditizio. In cambio della tutela del rischio, il creditore versa alla società emittente un premio periodico e per l’intera durata contrattuale. I CDS sono strumenti finanziari contro il rischio creditizio a seguito dell’acquisto dei titoli a reddito fisso.

I Credit Default Swaps (CDS) sono strumenti finanziari derivati che vengono utilizzati dagli operatori finanziari per gestire in maniera attiva il rischio nel management del portafoglio titoli. Grazie ai Credit Default Swaps gli intermediari hanno la possibilità di esporsi con grande semplicità ad elevati rischi in modo tale da concedere di continuo protezione contro il rischio di default.

I Credit Default Swaps sono accordi di swap finanziario che il venditore va a compensare l’acquirente in caso di inadempienza del prestito o di altro evento creditizio. Il venditore del Credit Default Swaps consente di assicurare l’acquirente contro un inadempimento del prestito. Il compratore effettua una serie di pagamenti al venditore e, in cambio, riceve un pagamento nel caso in cui il prestito sia oggetto di inadempimento.

Il Credit Default Swiss (CDS) è un contratto derivato tra due controparti: il compratore effettua pagamenti con cadenza periodica al venditore e, in cambio, riceve un pagamento solo se si verifica un evento creditizio o se un asset sottostante viene impostato su default. Il Credit Default Swiss può fare riferimento anche al titolo obbligazionario.

Ipotizziamo che un investitore acquisti un Credit Default Swiss da AAA-Bank: l’acquirente provvede ad effettuare pagamenti regolari al venditore. In caso di inadempimento dell’obbligazione da parte del soggetto emittente, l’acquirente riceve un pagamento una tantum ed il contratto si risolve.

Se l’acquirente detiene effettivamente il debito, un Credit Default Swiss può espletare la funzione di protezione. Gli investitori possono comprare contratti CDS che fanno riferimento al debito del soggetto emittente. Si può investire ai fini speculativi per scommettere contro la solvibilità del soggetto che emette i contratti CDS.

I Credit Default Swiss sono strumenti derivati potenzialmente pericolosi in quanto consentono di combinare la priorità in casi di default con una carenza di trasparenza. Un CDS può essere a rischio più elevato per un fallimento e può essere senza garanzie.

Tra i rischi derivanti dalla sottoscrizione di un Credit Default Swiss:

Quali sono le differenze tra un Credit Default Swiss ed un’assicurazione? Entrambi presentano determinate somiglianze in quanto l’investitore paga un premio ed in cambio ha la possibilità di ricevere una somma di denaro nel caso in cui si verifichi un evento avverso. Un contratto assicurativo fornisce un’indennità contro le perdite subite dal titolare della polizza su un asset in cui detiene un interesse. Un Credit Default Swiss assicura un pagamento a tutti i detentori che viene computato utilizzando un metodo concordato a livello di mercato.

Il tuo indirizzo email non sarà pubblicato.

I campi obbligatori sono contrassegnati con *